Temas Relevantes Respecto al Acreditamiento de Impuestos Pagados en el Extranjero

L.C.P. FEDERICO AGUILAR MILLÁN

Miembro de la Comisión Fiscal del IMCP

INTRODUCCIÓN

La Ley del Impuesto Sobre la Renta (LISR) estable en su Art. 6, que los residentes en México, podrán acreditar, contra el ISR que les corresponda pagar, el ISR que hayan pagado en el extranjero por los ingresos procedentes de fuente ubicada en el extranjero.

De igual manera, este artículo establece la posibilidad de acreditar no solo el ISR directamente pagado en el extranjero, sino también el ISR pagado de manera indirecta por una sociedad extranjera de la que el residente en México es propietario y reciba un dividendo de dicha sociedad.

Asimismo, este artículo establece una serie de requisitos y limitantes para poder acreditar el ISR pagado en el extranjero.

En este documento nos enfocaremos en comentar algunos de los temas relevantes que, o no están lo suficientemente claros en las disposiciones fiscales, o bien, consideramos que deberían modificarse para poner a México en un mejor nivel de competitividad internacional, como son:

- ISR pagado en el extranjero.

- Ingresos procedentes de fuente ubicada en el extranjero.

- Prelación en el acreditamiento del ISR pagado en el extranjero.

- Limitante del acreditamiento del impuesto indirecto a un segundo nivel.

- Exceso de crédito vs. exceso de límite.

ISR PAGADO EN EL EXTRANJERO

El Art. 6 de la LISR establece para los residentes en México, la posibilidad de acreditar el “ISR que hayan pagado en el extranjero”. En este sentido este artículo, en su párrafo primero señala lo siguiente:

Artículo 6. Los residentes en México podrán acreditar, contra el impuesto que conforme a esta Ley les corresponda pagar, el impuesto sobre la renta que hayan pagado en el extranjero por los ingresos procedentes de fuente ubicada en el

extranjero, siempre que se trate de ingresos por los que se esté obligado al pago del impuesto en los términos de esta Ley.

No obstante, en ningún otro artículo de la ley, reglamento o miscelánea se establece lo que debe entenderse primero por “ISR” y, segundo, por “pagado en el extranjero”.

Respecto al primer tema, es decir, qué debemos entender por ISR cabrían las siguientes preguntas:

¿Es relevante el nombre que se le dé al impuesto extranjero?

¿Importa la naturaleza o el objeto del impuesto?

¿Es relevante si es un impuesto federal o local?

¿Es importante que se permitan deducciones para calificar como un impuesto sobre la renta?

Respecto al segundo tema, es decir, qué debemos entender por ISR “pagado en el extranjero” procederían las siguientes preguntas:

¿Es relevante que sea pagado en efectivo o puede ser en bienes o en servicios?

¿Es posible considerar como impuesto pagado aquel que se efectué mediante un acreditamiento, compensación o cualquier otro procedimiento?

¿Se considera pago cualquier acto jurídico por el cual se extingue la obligación de que se trate o quede satisfecho el interés del fisco extranjero?

El Servicio de Administración Tributaria (SAT) mediante el Oficio 900-2012-7839 de fecha 12 de enero de 2012 y por medio de su portal, dio a conocer los “lineamientos para determinar si un impuesto pagado en el extranjero es un impuesto sobre la renta para los efectos del artículo 6”, dentro de los puntos destacables de dicho oficio, pueden mencionarse los siguientes:

Para que un impuesto pagado en el extranjero sea acreditable en los términos del artículo 6 de la LISR se necesita:

• Que el monto pagado en el extranjero sea un impuesto:

— Su pago se haya realizado en cumplimiento de una disposición legal cuya aplicación legal sea general y obligatoria.

— Su pago no se realice como contraprestación por la transmisión o el uso, goce o aprovechamiento de un bien, la recepción de un servicio o la obtención de un beneficio personal.

— Su pago no se trate de la extinción de una obligación derivada de un derecho, contribución de mejora, aportación de seguridad social o aprovechamiento, en los términos en que estos conceptos son definidos por los Arts. 2 y 3 del Código Fiscal de la Federación (CFF).

— Su pago no se trate de la extinción de una obligación derivada de un accesorio de una contribución o aprovechamiento, en los términos en que estos conceptos son definidos por los Arts. 2 y 3 del CFF.

• Que el monto pagado en el extranjero sea un impuesto sobre la renta.

— El objeto del impuesto consista en la renta obtenida por el sujeto obligado a su pago.

— O, en su caso, que la base gravable del impuesto mida la renta.

— Que en ambos casos el régimen jurídico permita figuras sustractivas similares y en momentos similares a los establecidos por la LISR.

• Que el monto pagado en el extranjero se considera pagado respecto de ingresos por los que se esté obligado al pago del impuesto en los términos de la LISR, siempre que los tipos de ingresos sean aquellos por los que se esté obligado al pago del impuesto conforme a la LISR.

• Que si el monto pagado no se considerado ISR conforme a los puntos 1 y 2 anteriores, se puede seguir considerando ISR siempre que el objeto del impuesto (o su base gravable en caso de duda) sean sustancialmente similares a la del impuesto a que se refiere la LISR.

Asimismo, en los términos de los lineamientos anteriores, no será relevante:

• El título o la denominación del impuesto.

• La naturaleza del impuesto en los términos del país que lo establece.

• La naturaleza del impuesto en los términos de terceros países (aunque en caso de duda se podrá tomar en cuenta dicho señalamiento).

• Si el impuesto es establecido por la federación, por el gobierno central o por alguna subdivisión de ambos.

Como podrá observarse, los Lineamientos anteriores contestan algunas de las preguntas planteadas, pero no todas… especialmente aquellas que se refieren a que debemos considerar como “impuesto pagado”.

Respecto a estos temas, algunos Convenios para Evitar la Doble Imposición (CDI o CDT) señalan, dentro de su artículo de eliminación de la doble imposición(artículos 22, 23 o, en algunos CDI, 21 o 24) qué es lo que deberá considerarse como ISR. Otros CDI solo señalan el “impuesto pagado en…” o “impuesto pagado a…”, o bien, hacen alusión al “impuesto suizo”, “impuesto chileno”, etcétera.

Asimismo, los CDI señalan dentro de su artículo de impuestos comprendidos (Art. 2) a qué impuestos se les aplica el Convenio y que en adelante se referirá e ellos como “impuesto sueco”, “impuesto japonés”, etcétera.

En resumen, algunos CDI consideran como ISR, entre otros, los siguientes:

• El impuesto estatal sobre la renta, incluidos el impuesto de los marineros y el impuesto del cupón (en Suecia).

• El impuesto sobre la renta y el impuesto sobre sociedades (en Francia).

• Los impuestos federales, cantonales y comunales sobre la renta (en Suiza).

• El impuesto sobre la renta, el impuesto sobre sociedades y el impuesto sobre el patrimonio (en España).

• El impuesto sobre la renta de personas físicas, el impuesto corporativo, el impuesto sobre honorarios de directores de compañías, el impuesto sobre el capital y el impuesto comercial comunal (en Luxemburgo).

• El impuesto sobre la renta de las personas físicas, el impuesto sobre la renta de personas morales y el impuesto sobre bienes inmuebles (en la República Checa).

• El impuesto a las rentas de las actividades económicas, el impuesto a las rentas de las personas físicas, el impuesto a las rentas de los no residentes, el impuesto de asistencia a la seguridad social, y el impuesto al patrimonio (en Uruguay)

Como puede apreciarse a simple vista (desde luego que sería necesario un análisis más completo) aquellos impuestos a los que se les ha añadido el énfasis pudieran no haber calificado en primera instancia bajo las definiciones que tenemos en las disposiciones fiscales o con base en los Lineamientos recién emitidos por el SAT.

Ahora bien, respecto al tema de lo que debemos entender por ISR “pagado” en el extranjero, una posición nos llevaría a considerar como pagado en su expresión más amplia todo aquello que era exigible por el fisco extranjero y que mediante cualquier acto jurídico, la obligación fue extinguida o el intereses del fisco extranjero quedó satisfecho. Tratándose de ISR directo vía retención esta situación quedaría resuelta incluso respecto a que el interés del fisco extranjero quedó satisfecha respecto al residente en México y, en todo caso, si el residente extranjero que efectuó la retención no le pagó al fisco extranjero, este último solo podría cobrarle al residente extranjero que efectuó la retención. Esta posición parecería ser justa y no parece generar mayores complicaciones salvo en el caso del acreditamiento del ISR indirecto, según comentaremos más adelante.

INGRESOS PROCEDENTES DE FUENTE UBICADA EN EL EXTRANJERO

En relación con este tema y tomando en cuenta que el Art. 6 de la LISR establece para los residentes en México, la posibilidad de acreditar el ISR que hayan pagado en el extranjero “por los ingresos procedentes de fuente ubicada en el extranjero”.

Este artículo, en su párrafo primero señala lo siguiente:

Artículo 6. Los residentes en México podrán acreditar, contra el impuesto que conforme a esta Ley les corresponda pagar, el impuesto sobre la renta que hayan pagado en el extranjero por los ingresos procedentes de fuente ubicada en el

extranjero, siempre que se trate de ingresos por los que se esté obligado al pago del impuesto en los términos de esta Ley.

Asimismo, el tema anterior no existe, en ningún otro artículo de la ley, reglamento o miscelánea ni en los “lineamientos” recién emitidos por el SAT y al que ya nos referimos, definición que nos señale qué debemos entender por ingresos procedentes de fuente ubicada en el extranjero.

De acuerdo con el Diccionario, de la Lengua de la Real Academia Española, el término “fuente” proviene del latín fons o fontis y que en algunas de sus acepciones significa principio, fundamento u origen de una cosa. En este sentido, por ingresos procedentes de fuente ubicada en el extranjero debería entenderse que son los ingresos cuyo origen está en el extranjero. Pero aquí cabría la pregunta: ¿bajo la ley mexicana o bajo la ley extranjera?

Existe la posición de algunos fiscalistas reconocidos que, debido a que en el título V de la LISR se establece lo que debemos entender por “fuente de riqueza ubicada en territorio nacional” podríamos utilizar una interpretación a contrario sensu para definir qué es lo que debemos de entender por “ingresos procedentes de fuente ubicada en el extranjero”.

En este sentido, por ejemplo, el criterio establecido por el título V respecto a servicios personales independientes (Art. 183) para considerarse de fuente de riqueza en México, es si el servicio se prestó en nuestro país. Utilizando el método de interpretación a contrario sensu podríamos concluir que se considera de fuente extranjera cuando el servicio se prestó en el extranjero. En el caso de enajenación de acciones se consideraría de fuente extranjera cuando el emisor de las acciones fuera residente en el extranjero o el valor contable de las acciones proviniera directa o indirectamente en más de 50% de bienes inmuebles ubicados en el extranjero y así, sucesivamente.

Si bien este criterio podría solucionar el tema en muchos casos, podría ser que en otros generara un problema que llevara a una situación de doble tributación jurídica (una misma persona es sujeta a impuesto por el mismo ingreso en dos países)

Por ejemplo, en el caso de fuente de riqueza en enajenación de acciones (o cualquier otro en los que exista más de un criterio de fuente) en las que el criterio de fuente es la residencia del emisor, pero también es si el valor contable de las acciones procede en más de 50% de bienes inmuebles. ¿Cómo definiríamos la fuente de riqueza si se tratara de una sociedad emisora residente en el extranjero, pero cuyo valor de las acciones proviene directamente o indirectamente de inmuebles ubicados en México?

Otro ejemplo que nos ayudaría a entender que el criterio que estamos comentando para definir la fuente de riqueza extranjera, sería el de un despacho de contadores o abogados que presta servicios profesionales a un residente extranjero y estos servicios se prestan en México, pero el criterio del país extranjero para considerarlos de fuente de ese país y, por ende, sujetos a retención, es que el servicio fue pagado por un residente de tal país. En este caso, derivado de que el criterio de fuente es diferente en México y en el país extranjero, estaríamos en una situación en la que el pago de ISR en el extranjero no podría acreditarse en México, pues bajo el criterio a contrario sensu de las disposiciones del título V de la LISR se consideraría que el ingreso por la prestación de los servicios profesionales por el despacho no es de fuente extranjera y, por lo tanto, no se permitiría su acreditamiento.

Revisando este tema a la luz de los CDI, podemos obtener información interesante.

Como ya comentamos antes, el artículo de eliminación de la doble imposición de los CDI en combinación con el artículo de impuestos comprendidos, nos darían luz para determinar cuándo un impuesto pagado en el extranjero se considera ISR.

Asimismo, el primero de estos artículos establece la posibilidad de acreditar el impuesto pagado en el otro país, en apariencia, independiente de la posición de fuente de riqueza que se tome o se establezca en la legislación del país de la residencia. Veamos un par de ejemplos:

CDI CON ESPAÑA

Artículo 23. 1. En lo que concierne a México, la doble imposición se evitará, de acuerdo con las disposiciones aplicables contenidas en la legislación mexicana, de la manera siguiente:

a) Los residentes en México podrán acreditar el impuesto sobre la renta

pagado en España hasta por un monto que no exceda del impuesto que se

pagaría en México por el mismo ingreso; […]

CDI CON BRASIL

Artículo 23. 1. Con arreglo a las disposiciones, y sin perjuicio de las limitaciones previstas en las legislaciones de los Estados Contratantes (conforme a las modificaciones ocasionales de estas legislaciones que no afecten sus principios generales), cuando un residente de un Estado Contratante obtenga rentas que de acuerdo con lo dispuesto en el presente Convenio, puedan someterse a imposición en el otro Estado Contratante:

a) El primer Estado, permitirá un crédito contra el impuesto sobre la renta de ese residente, de un importe igual al impuesto sobre la renta pagado en ese otro Estado […]

Como puede apreciarse, en ambos casos se establece la posibilidad de acreditar en México el impuesto pagado en el otro país y no se hace mención expresa a la fuente del ingreso.

Si continuamos con nuestro ejemplo de los servicios personales independientes prestados en México por un despacho de contadores o abogados a un residente de España o Brasil, y atendiendo a lo establecido en el Art. 14 de cada uno de los CDI, tendríamos que Bajo el CDI con España, solo podrían someterse a imposición en dicho país si los ingresos proceden de servicios prestados en España ya sea que sean atribuibles a una Base Fija (o Establecimiento Permanente en su concepción más amplia) o que la presencia en dicho país exceda de 183 días. En este sentido y considerando en nuestro ejemplo que los servicios se prestaron en México, España no tendría potestad tributaria sobre ese ingreso bajo el CDI.

En el CDI con Brasil, los ingresos por servicios profesionales podrían someterse a imposición en Brasil, entre otros, si tales servicios son pagados por una sociedad residente de Brasil. En este sentido, en nuestro ejemplo, los servicios profesionales prestados en México a una sociedad brasileña podrían someterse a imposición en Brasil.

Ahora bien, en el caso de Brasil, si los servicios son sujetos a un ISR en ese país, de acuerdo con el Art. 23 del CDI, México debería permitir un crédito contra el ISR pagado en Brasil, independiente de que aplicando a contrario sensu las

disposiciones del título V de la LISR, los ingresos por servicios profesionales no se consideraran de fuente extranjera por haber sido prestados en México.

Otro caso interesante es el CDI con EUA, en dicho convenio textualmente se señala lo siguiente en su Art. 24:

Artículo 24. 1. Con arreglo a las disposiciones y sin perjuicio a las limitaciones de la legislación de los Estados Contratantes (conforme a las modificaciones ocasionales de esta legislación que no afecten a sus principios generales), un Estado Contratante permitirá a un residente de este Estado y, en el caso de los Estados Unidos a un ciudadano de los Estados Unidos, acreditar contra el impuesto sobre la renta de este Estado:

a) el impuesto sobre la renta pagado al otro Estado Contratante por o por cuenta de dicho residente o ciudadano; y

b) en el caso de una sociedad propietaria de al menos 10 por ciento de las acciones con derecho a voto de una sociedad residente del otro Estado Contratante y de la cual la sociedad mencionada en primer lugar recibe los dividendos, el impuesto sobre la renta pagado al otro Estado por la sociedad que distribuye dichos dividendos, o por cuenta de la misma, respecto de los beneficios con cargo a los cuales se pagan los dividendos.

Para los efectos del presente párrafo, los impuestos a que se refieren los párrafos 3 y 4 del Artículo 2 (Impuestos Comprendidos) se consideran como impuestos sobre la renta, incluyendo cualquier impuesto sobre beneficios que grave a las distribuciones, pero sólo en la medida en que dicho impuesto grave a las utilidades y beneficios calculados conforme a las reglas fiscales del Estado Contratante en que resida el beneficiario efectivo de dichas distribuciones.

2. Cuando con arreglo a las disposiciones del Convenio las rentas obtenidas por un residente de México se encuentren exentas de impuesto en este Estado, México no obstante podrá, al calcular el monto del impuesto sobre las rentas restantes de dicho residente, tomar en consideración las rentas exentas.

3. Para efectos de permitir la eliminación de la doble imposición en términos de este Artículo, un tipo de ingreso bruto, determinado de conformidad con la legislación de un Estado Contratante, obtenido por un residente de ese Estado que, en términos del presente Convenio, pueda someterse a imposición en el otro Estado Contratante (solo por razón distinta a la ciudadanía de conformidad con el párrafo 4 del Artículo 1 (Ámbito General), será considerado como ingreso de fuente en ese otro Estado.

Con base en el párrafo 3, del Art. 23 del CDI con EUA (antes por cierto señalado al final del párrafo 3, del Art. 13 del CDI, pero modificado y reubicado mediante el segundo protocolo adicional publicado en el DOF de 22-VII-2003) un residente (o ciudadano) de los EE.UU., que sea sujeto a impuesto en México por enajenación de acciones (por ejemplo) podrá considerar que el ingreso por dicha enajenación se considere de fuente Mexicana para efectos de permitir la eliminación de la doble imposición. Esto es así porque bajo la legislación fiscal de los EE.UU. (Código de Rentas Interno, sección 865), los ingresos obtenidos por la venta de acciones se consideran de fuente de los EE.UU., debido a que el criterio de fuente es la residencia del enajenante. Lo cual contrasta con el criterio establecido por la LISR, cuyo criterio de fuente es la residencia fiscal del emisor, entre otros, por lo que de no contar con lo señalado en el párrafo 3 del Art. 23, el residente de los EE.UU., no podría acreditar el ISR pagado en México por la venta de acciones de un residente en México, pues bajo su legislación se considera de fuente de los EE.UU.

En el CDI con los EE.UU., en específico se menciona, como ya se apuntó, que para efectos de eliminar la doble imposición un ingreso que sea sometido a imposición en el país de la fuente, independiente de la legislación del país de la

residencia, se considerará de fuente “extranjera”.

En resumen, tenemos dos criterios respecto a lo que debemos considerar como ingresos procedentes de fuente ubicada en el extranjero:

1. Utilizar una interpretación a contrario sensu de las disposiciones del título V de la LISR.

2. Considerar como ingreso de fuente extranjera aquel que está sujeto a ISR en el extranjero.

A pesar de lo anterior, en el primer caso, según ya se comentó, existen casos en los que de aplicar tal criterio nos llevaría a no poder acreditar el impuesto extranjero (en los casos en que el criterio de fuente en el extranjero sea diferente al mexicano o exista más de un criterio en el título V para determinar la fuente).

Asimismo, de optar por el criterio 2, si bien parecería ser la mejor opción, tampoco resuelve el tema cuando no se paga ISR en el extranjero (según comentaremos más adelante cuando abordemos el tema de exceso de crédito vs exceso de límite).

PRELACIÓN EN EL ACREDITAMIENTO DEL ISR PAGADO EN EL EXTRANJERO

De acuerdo con los criterios normativos dados a conocer por el SAT en su portal -el criterio 39/2011/ISR-, se establece lo siguiente:

Criterio 39/2011/ISR

Orden en que se efectuará el acreditamiento del impuesto sobre la renta pagado en el extranjero

El artículo 6, sexto párrafo de la Ley del Impuesto Sobre la Renta establece que tratándose de personas morales, el monto del impuesto sobre la renta que hayan pagado en el extranjero por los ingresos procedentes de fuente ubicada en el extranjero, acreditable contra el impuesto que conforme a dicha ley les corresponda pagar, no excederá de la cantidad que resulte de aplicar la tasa a que se refiere el artículo 10 de la propia ley, a la utilidad fiscal que resulte conforme a las disposiciones aplicables por los ingresos percibidos en el extranjero, señalando además que las deducciones que sean atribuibles exclusivamente a los ingresos de fuente de riqueza ubicada en el extranjero, se considerarán al cien por ciento.

Ahora bien, toda vez que dicha disposición no establece el orden en el cual se debe realizar el acreditamiento del impuesto sobre la renta pagado en el extranjero, se considera que el mismo se puede acreditar contra el impuesto sobre la renta que les corresponda pagar en el país a dichas personas morales, antes de acreditar los pagos provisionales del ejercicio.

Si bien la solución planteada en el criterio mencionado es técnicamente correcta y subsiste desde 2007 (46/2007/ISR) debido a su relevancia y a que entendemos que en el pasado la autoridad fiscal llegó a considerar el criterio opuesto, es por ello que lo comentaremos con mayor detalle es esta sección.

Si bien el enfoque que tomaremos en este tema será el del ISR a cargo de Personas Morales (PM), con sus respectivas adecuaciones y referencias también debería ser aplicable a personas físicas.

La LISR establece en su Art. 10 que las personas morales deberán calcular el ISR aplicando al resultado fiscal obtenido en el ejercicio, la tasa que este artículo señala. Es decir, la obligación de cálculo y pago del ISR es anual. Por su parte, el Art. 14 de la LISR establece que a cuenta del impuesto del ejercicio, los contribuyentes efectuarán pagos provisionales.

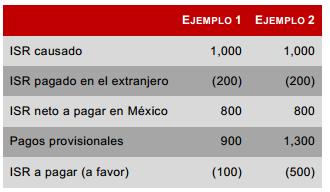

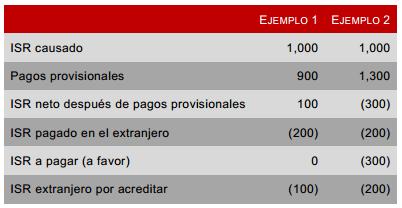

En virtud de lo anterior, en la mecánica del cálculo del ISR a pagar (o a favor) que se realiza cuando se presenta la declaración anual, se disminuye del ISR causado, los pagos provisionales realizados durante el ejercicio. De este modo si el ISR causado es de 1,000 y se efectuaron pagos provisionales por 900, quedará un remanente a pagar de 100. Por otro lado, si los pagos provisionales efectuados fueron 1,300, quedará un saldo a favor por 300.

Ahora bien, si la PM tiene 200 de ISR pagados en el extranjero en el mismo ejercicio y este ISR cumple con todos los requisitos y límites establecidos en el Art. 6 de la LISR, su situación sería la siguiente:

Pretender que el acreditamiento del impuesto extranjero se realizara después de disminuir los pagos provisionales nos llevaría al siguiente absurdo:

Llevado a un extremo, si la PM siempre tuviera saldo a favor en el ejercicio antes del acreditamiento del impuesto extranjero, o no tuviera impuesto a pagar en su declaración anual, nunca podría acreditar el ISR pagado en el extranjero, lo cual llevaría, sin duda, a una doble tributación jurídica.

En virtud de lo anterior, debido a que los pagos provisionales son a cuenta del ISR del ejercicio, que el ISR se calcula por ejercicio y que el Art. 6 de la LISR señala que el ISR pagado en el extranjero se podrá acreditar contra el impuesto que conforme a esta Ley le corresponde pagar, el criterio correcto de acreditamiento es el que se realiza contra el ISR causado en el ejercicio, aparte de los pagos provisionales.

LIMITANTE DEL ACREDITAMIENTO DEL IMPUESTO INDIRECTO A UN SEGUNDO NIVEL

El Art. 6 de la LISR establece para las personas morales residentes en México, la posibilidad de acreditar asimismo el “ISR pagado” por las sociedades residentes en el extranjero que le distribuyan un dividendo. En este sentido este artículo, en su párrafo segundo señala lo siguiente:

Artículo 6. Tratándose de ingresos por dividendos o utilidades distribuidos por sociedades residentes en el extranjero a personas morales residentes en México, también se podrá acreditar el impuesto sobre la renta pagado por dichas sociedades en el monto proporcional que corresponda al dividendo o utilidad percibido por el residente en México. Quien efectúe el acreditamiento a que se refiere este párrafo considerará como ingreso acumulable, además del dividendo o utilidad percibida, el monto del impuesto sobre la renta pagado por la sociedad, correspondiente al dividendo o utilidad percibida por el residente en México. El acreditamiento a que se refiere este párrafo sólo procederá cuando la persona moral residente en México sea propietaria de cuando menos el diez por ciento del capital social de la sociedad residente en el extranjero, al menos durante los seis meses anteriores a la fecha en que se pague el dividendo o utilidad de que se trate.

Asimismo, este artículo señala en su párrafo 3, cómo se determina el monto proporcional del ISR pagado en el “extranjero” (párrafo que no es relevante para los efectos del tema que estamos abordando en este apartado, salvo por la referencia que se hace al ISR pagado en el “extranjero).

Por su parte, el párrafo 4 del multicitado artículo, también da la posibilidad de acreditar el ISR pagado por una sociedad extranjera que distribuya dividendos a otra sociedad quien a su vez distribuye dividendos a la PM residente en México.

Este párrafo señala lo siguiente:

Artículo 6. Adicionalmente a lo previsto en los párrafos anteriores, se podrá acreditar el impuesto sobre la renta pagado por la sociedad residente en el extranjero que distribuya dividendos a otra sociedad residente en el extranjero, si esta última, a su vez, distribuye dichos dividendos a la persona moral residente en México. Este acreditamiento se hará en la proporción que le corresponda del dividendo o utilidad percibido en forma indirecta. Dicha proporción se determinará multiplicando la proporción de la participación que en forma directa tenga el residente en México en la sociedad residente en el extranjero, por la proporción de participación en forma directa que tenga esta última sociedad en la sociedad en la que participe en forma indirecta el residente en México. Para que proceda dicho acreditamiento, la participación directa del residente en México en el capital social de la sociedad que le distribuye dividendos, deberá ser de cuando menos un diez por ciento y la sociedad residente en el extranjero en la que la persona moral residente en México tenga participación indirecta, deberá ser residente en un país con el que México tenga un acuerdo amplio de intercambio de información. Sólo procederá el acreditamiento previsto en este párrafo, en el monto proporcional que corresponda al dividendo o utilidad percibido en forma indirecta y siempre que la sociedad residente en el extranjero se encuentre en un segundo nivel corporativo.

La proporción del impuesto sobre la renta acreditable que corresponda al dividendo o utilidad percibida en forma indirecta, se determinará en los términos del párrafo anterior…

Como puede apreciarse se permite el acreditamiento del impuesto indirecto pagado por una sociedad residente en el extranjero en proporción al dividendo recibido por la PM residente en México tanto a un primer nivel como a un segundo nivel corporativo, cumpliendo con una serie de requisitos de tenencia accionaria mínima y durante un mínimo de tiempo de tenencia accionaria, e, incluso, en el caso del impuesto indirecto de segundo nivel, que la sociedad extranjera sea residente de un país con el que México tenga un acuerdo amplio de intercambio de información.

Permitir el acreditamiento del impuesto indirecto pagado por la sociedad o sociedades extranjeras cuando la PM reside en México, es vital para evitar la doble tributación internacional; es decir, es plausible que nuestra legislación permita este acreditamiento. Aquí la pregunta sería ¿porqué limitarlo a un segundo nivel corporativo cuando otros países que tienen un sistema de acreditamiento similar al nuestro o, bien, no tienen límite (como España) o permiten el acreditamiento a más niveles [EE.UU., permite 6 – Código de Rentas Interno sección 902(b)(1) y (2)]?

Si hacemos un poco de historia, el párrafo 4 del Art. 6 de la LISR se adicionó en 1997 a la LISR (aunque se eliminó en 2003 y se volvió a adicionar en 2005). En este sentido el Dictamen de la Cámara de Diputados, de la reforma de 2005

señalaba lo siguiente:

Esta Comisión considera que dados los cambios propuestos en materia de paraísos fiscales, se corrige la problemática que se tenía respecto al acreditamiento del impuesto pagado en el extranjero de manera indirecta y que justificaron su eliminación a partir del año 2003.

En este sentido, se estima conveniente adicionar dos párrafos al artículo 6 de la Ley del Impuesto Sobre la Renta, con el objeto de permitir el acreditamiento del impuesto sobre la renta pagado por una sociedad residente en el extranjero que

distribuya dividendos a otra sociedad residente en el extranjero, si esta última distribuye dividendos a una persona residente en México, en la proporción que le corresponda del dividendo o utilidad percibido en forma indirecta.

Respecto a la reforma de 1997, la exposición de motivos en relación con este tema señalaba lo siguiente:

Para efectuar el acreditamiento de los impuestos pagados en el extranjero, se propone lo siguiente:

Modificar el sistema de acreditamiento de los impuestos pagados en el extranjero por sociedades residentes en el extranjero, para que pueda realizarse en un segundo nivel, condicionado a que la sociedad residente en México sea propietaria cuando menos del 5% del capital social de las sociedades residentes en el extranjero

Por su parte el Dictamen de la Cámara de Diputados señalaba lo siguiente:

A fin de resolver los casos cada vez más frecuentes de doble tributación, se consideró conveniente apoyar diversas medidas vinculadas con el acreditamiento del impuesto sobre la renta, pagado por contribuyentes mexicanos en el extranjero.

En tal sentido, esta dictaminadora estimó conveniente modificar el artículo 6o., en su párrafo tercero, con objeto de que se precise cómo se efectúa el acreditamiento del impuesto que haga una sociedad residente en el extranjero que se encuentre en un segundo nivel corporativo.

Asimismo, el Dictamen de la Cámara de Senadores contiene un párrafo similar.

Como podrá observarse no es mucha la información que podamos obtener más que con la finalidad de evitar la doble tributación, se incorpora en la LISR la posibilidad de acreditar el ISR pagado en el extranjero hasta un segundo nivel corporativo, que existió una “problemática” que se corrigió con la incorporación de las reglas en materia de paraísos fiscales y que, por lo tanto, se volvió a permitir el acreditamiento hasta un segundo nivel corporativo, pero desconocemos porqué se limitó a un segundo nivel.

Ahora bien pongamos el siguiente ejemplo:

Una PM residente en México tiene una inversión de 100% en una sociedad extranjera residente de EE.UU., quien, a su vez, tiene una inversión de 100% en una sociedad residente en Francia, quien, a su vez, tiene una inversión de 100% en una sociedad residente de Argentina. Esta última tiene una utilidad de 1,000, paga un ISR corporativo de 300 en argentina y distribuye el remanente hasta México. Esquemáticamente, tendríamos lo siguiente:

En este caso, tendríamos que considerar solo la regla para poder acreditar el ISR indirecto hasta un segundo nivel corporativo no podríamos acreditar en México el ISR pagado por la sociedad argentina. Por lo tanto, una posibilidad es que la PM mexicana acumule 700, teniendo un ISR causado de 210 y con la posibilidad de acreditar 50 pagado en EE.UU., quedándole un ISR a cargo de 160.

No obstante y en virtud de que el impuesto pagado en EE.UU., fue de 350: 300 vía su sistema de acreditamiento y 50 de manera directa, podríamos considerar (tomando en cuenta lo que comentamos en el apartado de ISR pagado en el extranjero) que el ingreso acumulable es de 1,000, lo cual genera un ISR causado de 300 y con la posibilidad de acreditar 300 pagados en EE.UU., lo cual daría como resultado que no abría ningún remanente de ISR a pagar en México y, por lo tanto, no habría doble tributación.

Si cambiamos el ejemplo y en lugar de EE.UU., tenemos que la sociedad es residente de Holanda, entonces el ingreso acumulable en México sería de 700 con un ISR causado de 210 y sin posibilidad de ningún acreditamiento ya que el ISR se pago en argentina que está en un tercer nivel corporativo.

Los ejemplos anteriores muestran que depende de la estructura que tenga la multinacional mexicana y de la posición que se tome, para poder generar un ISR a pagar en México o no. Por estas razones y en virtud de no existir alguna circunstancia de peso para limitar el acreditamiento a un segundo nivel corporativo, somos de la idea que tal limitante debería eliminarse o, en el peor de los casos,extender el número de niveles permitidos.

EXCESO DE CRÉDITO VS. EXCESO DE LÍMITE

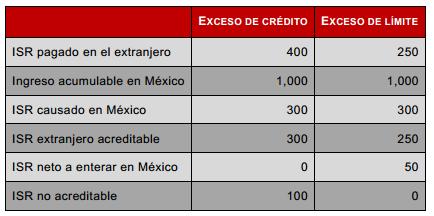

La típica pregunta que le hace un buen asesor de impuestos internacionales a una multinacional residente de los EE.UU., es si, en materia de acreditamiento de impuestos extranjeros, su posición es de exceso de crédito o de exceso de límite.

Se entiende por exceso de crédito el que se encuentra en una situación de pago de ISR en el extranjero que no se puede acreditar por diversas razones, así como por exceso del límite que, habiendo pagado el ISR en el extranjero, el límite permitido es mayor, por lo que termina pagando ISR en los EE.UU.

Numéricamente, la situación sería la siguiente:

En virtud de que nuestro sistema de acreditamiento de impuestos extranjeros tiene alguna similitud con el régimen fiscal de los EE.UU., y debido a que el ISR extranjero pagado por una multinacional mexicana pudiera también estar en una situación de exceso de crédito o exceso de límite, la pregunta también sería válida para las multinacionales mexicanas, pero con los siguientes números:

En virtud de que nuestro sistema de acreditamiento de impuestos extranjeros tiene alguna similitud con el régimen fiscal de los EE.UU., y debido a que el ISR extranjero pagado por una multinacional mexicana pudiera también estar en una situación de exceso de crédito o exceso de límite, la pregunta también sería válida para las multinacionales mexicanas, pero con los siguientes números:

En este sentido se entendería que una PM se encuentra en una posición de exceso de crédito cuando el ISR que se paga en el extranjero excede del permitido de acreditar por la LISR (en nuestro ejemplo, 100).

En ese mismo orden de ideas, una PM se encuentra en una posición de exceso de límite cuando el ISR pagado en el extranjero es menor al límite establecido en la LISR para efectuar su acreditamiento (en nuestro ejemplo, 50).

Ahora bien, a diferencia de México en donde el exceso de crédito no es acreditable ni deducible, en los EE.UU., el exceso de crédito si es deducible (Código de Rentas Interno sección 275(4)) Desde luego que es preferible el acreditamiento a la deducción, pero si una sociedad excede el límite de acreditamiento la deducción elimina parcialmente la doble tributación.

Respecto al exceso de límite, en realidad no genera doble tributación y no debería generar mayor problema salvo que el impuesto extranjero fuera tan bajo que generara la aplicación de las disposiciones de paraísos fiscales.

Otra situación que pudiera generar que el impuesto extranjero no pudiera acreditarse en México, estando dentro de los límites del acreditamiento, es cuando la PM mexicana se encuentra en una situación de pérdida en el ejercicio en que se recibe el ingreso extranjero o la tasa efectiva (derivado de una amortización de pérdidas por ejemplo) es menor que la tasa de impuesto pagada en el extranjero (ver Anexo A para una mayor referencia de las tasas en el extranjero).

En tal circunstancia, la PM mexicana podrá acreditar el ISR extranjero dentro de los 10 ejercicios siguientes “aplicando en lo conducente las disposiciones sobre pérdidas”, entendiéndose que debería permitirse su actualización y que si pudiendo acreditarse no se acredita se podría perder el derecho al acreditamiento.

Por último, las reglas de acreditamiento del impuesto extranjero permiten la mezcla de ingresos extranjeros que podrían estar sujetos a una alta imposición con ingresos extranjeros con una baja o nula imposición (mientras no se apliquen las

reglas de paraísos fiscales, pues dichos ingresos son cedulares) y mientras la mezcla no rebase los limites de acreditamiento es posible buscar la mejor mezcla para no caer en un exceso de crédito o exceso de límite.

No obstante, sobre todos los ingresos que no están sujetos a un ISR extranjero, si optamos por el criterio de que constituirán ingresos de fuente extranjera solo cuando estén sujetos a imposición en el extranjero no se permitiría considerarlos en la mezcla. En este sentido, sería importante contar con un criterio de determinación de fuente extranjera que fuera claro y abarcara también los ingresos que no están sujetos a imposición en el extranjero.

CONCLUSIÓN

En materia de acreditamiento de impuestos pagados en el extranjero contamos con muy poca legislación y reglamentación, lo cual en muchas circunstancias las disposiciones no son lo suficientemente claras o pudieran generar situaciones de doble tributación jurídica, y con ello se pierde la competitividad internacional de las multinacionales que realizan operaciones internacionales.

Algunos de los temas que necesitan una mayor claridad y, por ende, certeza jurídica, así como mejores reglas para evitar una doble tributación son:

Que debemos de entender por ISR extranjero y por pagado en el extranjero, reglas más claras respecto a qué debemos considerar como ingresos de fuente extranjera, quitar la limitante de segundo nivel para el acreditamiento extranjero y

permitir la deducción del ISR pagado en el extranjero cuando estemos en una posición de exceso de crédito.

A continuación se presenta un cuadro con las tasas de impuesto corporativo y retención bajo la legislación local de algunos de los países más importantes con los que México tiene relación comercial.