EFECTOS FISCALES PARA LAS PERSONAS FÍSICAS POR LA DEVALUACIÓN DEL PESO FRENTE AL DÓLAR PARA EL EJERCICIO FISCAL DE 2011

C.P.C. FRANCISCO J. MOGUEL GLORIA

Miembro de la Comisión Fiscal del IMCP

| El tipo de cambio de cierre para el ejercicio fiscal de 2011 fue de 13.9787, lo que implica que las personas físicas que tienen inversiones en moneda extranjera, estarán obligadas a reconocer el efecto de la fluctuación cambiaria. |

I. DETERMINACIÓN DE LOS EFECTOS DE LA FLUCTUACIÓN CAMBIARIA

CONSIDERACIONES GENERALES

l artículo 106 de la Ley del Impuesto Sobre la Renta LISR), establece que están obligadas al pago del impuesto establecido en este título (título IV), las personas físicas residentes en México que obtengan ingresos en efectivo, en bienes, devengado cuando en los términos de este título señale, en crédito, en servicios en los casos que señale esta ley, o de cualquier otro tipo. También están obligadas al pago del impuesto, las personas físicas residentes en el extranjero que realicen actividades empresariales o presten servicios personales independientes, en el país, por medio de un establecimiento permanente, por los ingresos atribuibles a este.

El mismo artículo establece que cuando las personas tengan deudas o créditos en moneda extranjera y obtengan ganancia cambiaria derivada de la fluctuación de dicha moneda, considerarán como ingreso la ganancia determinada conforme a lo previsto en el artículo 168 de esta ley.

Tratándose de ingresos provenientes de fuente de riqueza ubicada en el extranjero, los contribuyentes no los considerarán para los efectos de los pagos provisionales de este impuesto, salvo lo previsto en el artículo 113 de esta ley.

CAPÍTULO DE LOS DEMÁS INGRESOS QUE OBTENGAN LAS PERSONAS FÍSICAS

El artículo 166 de la LISR, ubicado en el capítulo “Otros Ingresos” establece que las personas físicas que obtengan ingresos distintos de los señalados en los capítulos anteriores, los considerarán percibidos en el monto en que al momento de obtenerlos incrementen su patrimonio, salvo en los casos de los ingresos a que se refieren los artículos 168, fracción IV y 213 de esta ley, caso en el que se considerarán percibidos en el ejercicio fiscal en el que las personas morales, entidades, fideicomisos, asociaciones en participación, fondos de inversión o cualquier otra figura jurídica, cuyos ingresos estén sujetos a regímenes fiscales preferentes, los acumularían si estuvieran sujetas al título II de esta ley.

Por su parte, el artículo 167 establece en su fracción III son ingresos en los términos del capítulo de otros ingresos la ganancia cambiaria y los intereses provenientes de créditos distintos a los señalados en el capítulo VI del título IV de esta ley. El capítulo VI regula el tratamiento fiscal aplicable a los ingresos por intereses que perciban las personas físicas.

Por su parte, el artículo 168 establece las reglas para considerar el momento en que se obtienen los ingresos por ganancia cambiaria e intereses, resultando relevante que la fracción III que establece que cuando provengan de créditos o de préstamos otorgados a residentes en México, serán acumulables cuando se cobren en efectivo, en bienes o en servicios y la fracción IV que establece que cuando provengan de depósitos efectuados en el extranjero, o de créditos o préstamos otorgados a residentes en el extranjero, serán acumulables conforme se devenguen.

Los intereses percibidos en los términos de este artículo, excepto los señalados en la fracción IV del mismo, serán acumulables en los términos del artículo 159 de esta ley. Esto implica que la ley establece que los intereses que provengan de los depósitos efectuados en el extranjero, serán acumulables en los términos del capítulo aplicable a otros ingresos.

Tratándose de los intereses a que se refiere la fracción IV de este artículo, se acumulará el interés nominal y se estará a lo dispuesto en el artículo 46 de esta ley; para los efectos del cálculo del ajuste por inflación a que se refiere dicho precepto no se considerarán las deudas.

CÁLCULO SIMPLIFICADO

No obstante lo anterior, las personas físicas que obtengan ingresos por intereses y ganancia cambiaria generados por depósitos o inversiones efectuadas en instituciones residentes en el extranjero que componen el sistema financiero, podrán optar por calcular el monto acumulable de dichos ingresos conforme a lo previsto por el artículo 168 de la ley, o bien, aplicando al monto del depósito o inversión al inicio del ejercicio, el factor que calcule el Servicio de Administración Tributaria (SAT) para tal efecto.

En este sentido, el SAT publicará en el Diario Oficial de la Federación (DOF), a más tardar en el mes de febrero de cada año siguiente al que corresponda el factor de acumulación a que se refiere el párrafo anterior. Para calcular dicho factor, el SAT considerará el incremento en el índice nacional de precios al consumidor, el rendimiento promedio estimado para inversiones y depósitos en el extranjero y la ganancia cambiaria devengada, correspondiente al año por el que se calcula el impuesto.

CAPÍTULO DE INTERESES

Por su parte, el artículo 158 establece que se consideran ingresos por intereses para los efectos de este capítulo, los establecidos en el artículo 9 de esta ley y los demás que conforme a la misma tengan el tratamiento de interés. En este sentido, el artículo 9 de la LISR establece que se dará el tratamiento que esta ley establece para los intereses, a las ganancias o pérdidas cambiarias devengadas por la fluctuación de la moneda extranjera, incluyendo las correspondientes al principal y al interés mismo.

Por su parte, las personas físicas deberán acumular a sus demás ingresos los intereses reales percibidos en el ejercicio. Tratándose de intereses pagados por sociedades que no se consideren integrantes del sistema financiero en los términos de esta Ley y que se deriven de títulos valor que no sean colocados entre el gran público inversionista por medio de bolsas de valores autorizadas o mercados de amplia bursatilidad, los cuales se acumularán en el ejercicio en que se devenguen.

Se considera interés real, el monto en el que los intereses excedan al ajuste por inflación. Para estos efectos, el ajuste por inflación se determinará multiplicando el saldo promedio diario de la inversión que genere los intereses, por el factor que se obtenga de restar la unidad del cociente que resulte de dividir el índice nacional de precios al consumidor del mes más reciente del periodo de la inversión, entre el citado índice correspondiente al primer mes del periodo. Cuando el cálculo a que se refiere este párrafo se realice por un periodo inferior a un mes o abarque fracciones de mes, el incremento porcentual del citado índice para dicho periodo o fracción de mes se considerará en proporción al número de días por el que se efectúa el cálculo.

El saldo promedio de la inversión será el saldo que se obtenga de dividir la suma de los saldos diarios de la inversión entre el número de días de la inversión, sin considerar los intereses devengados no pagados.

Cuando los intereses devengados se reinviertan, éstos se considerarán percibidos, para los efectos de este capítulo, en el momento en el que se reinviertan o cuando estén a disposición del contribuyente, lo que suceda primero.

APLICACIÓN DEL CAPÍTULO DE LOS DEMÁS INGRESOS DE LAS PERSONAS FÍSICAS, O BIEN, DEL CAPÍTULO DE INTERESES

De la lectura a las disposiciones antes analizadas, se puede desprender que, como regla general, las personas físicas están obligadas al cálculo del ISR por los intereses y ganancia cambiaria de sus inversiones en el extranjero, conforme al capítulo de intereses, es decir, conforme al capítulo VI del título IV de la ley.

No obstante lo anterior, el artículo 215 del Reglamento de la Ley del Impuesto Sobre la Renta (RLISR), establece que los contribuyentes personas físicas para los efectos de determinar el impuesto del ejercicio, en lugar de aplicar lo dispuesto en el capítulo VI del título IV de la ley (capítulo de intereses), podrán aplicar lo dispuesto en el capítulo IX del citado título, por los ingresos que durante el ejercicio de que se trate hayan obtenido por intereses provenientes de:

a) Depósitos efectuados en el extranjero.

b) Créditos o préstamos otorgados a residentes en el extranjero.

c) Créditos o préstamos otorgados a residentes en México.

Tratándose de los intereses provenientes de los depósitos, créditos o préstamos a que se refieren los incisos a) y b), cuando el ajuste anual por inflación deducible a que se refiere el artículo 46 de la ley, sea superior a los intereses nominales devengados, según corresponda, el resultado se considerará pérdida.

La pérdida a que se refiere este párrafo podrá disminuirse en el ejercicio en el que ocurra o en los cuatro ejercicios posteriores, conforme a lo establecido en el artículo 168 de la ley. Los contribuyentes que ejerzan esta opción no podrán cambiarla en el futuro

DE LOS DEMÁS INGRESOS DE LAS PERSONAS FÍSICAS

Cuando el ajuste por inflación sea mayor que los intereses obtenidos, el resultado se considerará como pérdida.

La pérdida a que se refiere el párrafo anterior, así como la pérdida cambiaria que en su caso obtenga el contribuyente se podrá disminuir de los intereses acumulables que perciba en los términos de este capítulo (de los demás ingresos que obtenga la persona física) en el ejercicio en que ocurra o en los cuatro ejercicios posteriores a aquél en el que se hubiera sufrido la pérdida.

Si el contribuyente no disminuye en un ejercicio las pérdidas referidas en el párrafo anterior, de otros ejercicios, pudiéndolo haber hecho conforme a este artículo, perderá el derecho a hacerlo en ejercicios posteriores hasta por la cantidad en la que pudo haberlo efectuado.

Para los efectos del capítulo de los demás ingresos de las personas físicas, el monto de la pérdida cambiaria o la que derive de la diferencia a que se refiere el tercer párrafo de este artículo, que no se disminuya en un ejercicio, se actualizará multiplicándolo por el factor de actualización correspondiente al periodo comprendido desde el primer mes de la segunda mitad del ejercicio en el que se obtuvo y hasta el último mes del mismo ejercicio. La parte de estas pérdidas de ejercicios anteriores ya actualizada pendiente de disminuir contra los intereses o contra la ganancia cambiaria, se actualizará multiplicándola por el factor de actualización correspondiente al periodo comprendido desde el mes de diciembre del ejercicio en el que se actualizó por última vez y hasta el mes de diciembre del ejercicio inmediato anterior a aquél en el que se aplicará.

INTERESES

Por su parte, cuando el ajuste por inflación a que se refiere este precepto sea mayor que los intereses obtenidos el resultado se considerará como pérdida. La pérdida se podrá disminuir de los demás ingresos obtenidos en el ejercicio, excepto de aquéllos a que se refieren los Capítulos I y II de este Título. La parte de la pérdida que no se hubiese podido disminuir en el ejercicio, se podrá aplicar, en los cinco ejercicios siguientes hasta agotarla, actualizada desde el último mes del ejercicio en el que ocurrió y hasta el último mes del ejercicio en el que aplique o desde que se actualizó por última vez y hasta el último mes del ejercicio en el que se aplique, según corresponda.

DIFERENCIAS ENTRE LA ELECCIÓN DEL RÉGIMEN APLICABLE A LOS DEMÁS INGRESOS QUE OBTENGAN LAS PERSONAS FÍSICAS Y LOS INGRESOS POR INTERESES

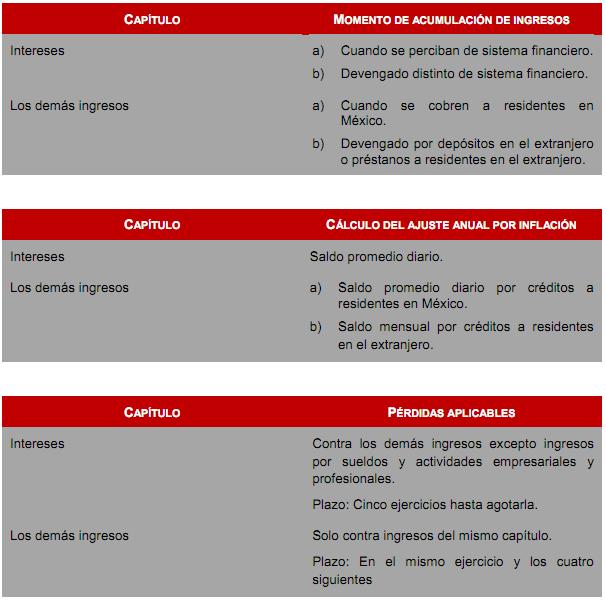

De las disposiciones antes analizadas se puede llegar a las siguientes conclusiones:

II. RÉGIMEN APLICABLE A LAS PÉRDIDAS FISCALES

Ahora bien, en ejercicios previos a 2011, específicamente en los ejercicios de 2009 y 2010 se pudieron haber generado pérdidas fiscales conforme a uno u otro capítulo por lo que se considera relevante analizar el régimen fiscal aplicable.

Como puede observarse, respecto del régimen aplicable a los depósitos por inversiones en el extranjero, es relevante que el aplicar el capítulo de intereses permite declarar los ingresos hasta que se perciban y no conforme a devengado, además de la diferencia sustancial en el régimen aplicable a las pérdidas fiscales.